Dividendes seuil expliqué

- Seuil 10 % : la fraction dépassant ce seuil peut générer des cotisations sociales selon la composition de l’assiette.

- Calcul de l’assiette : capital, primes et apports en compte courant déterminent le dix pour cent annuel retenu pour tester l’assujettissement.

- Preuves et statut : le statut du dirigeant et des justificatifs PV apports contrats influencent l’issue en cas de contrôle.

Le matin d’assemblée vous relisez les comptes. Vous sentez la tension quand la mention dividendes arrive. Ce débat touche au portefeuille et à la protection sociale. Une question revient sans cesse chez les dirigeants. On veut savoir si le fameux seuil 10 % joue encore.

Le principe applicable aux dividendes et la portée actuelle du seuil de 10 % du capital.

Le principe distingue prélèvements sociaux et cotisations sociales. Vous comprenez que la CSG CRDS se situe hors cotisations. Le seuil déclenche l’assujettissement éventuel. Une lecture du Code de la sécurité sociale éclaire la logique.

Le cadre légal distinguant prélèvements sociaux et cotisations sociales sur dividendes.

La distinction figure dans les articles du Code. On retrouve les taux actualisés sur le site URSSAUne notion d’assujettissement plus précise. Votre lecture doit intégrer les taux de prélèvements.

La règle synthétique expliquant quand le seuil 10 % déclenche cotisations sociales.

Le principe pratique retient un seuil déclencheur. Vous considérez la fraction dépassant dix pour cent. Le dépassement peut générer des cotisations. On vérifie ensuite la composition de l’assiette avant distribution.

Le calcul précis du seuil de 10 % avec capital social apports et primes d’émission inclus.

La méthode demande d’additionner les éléments constitutifs. Une assiette avec capital et primes. Vous ajoutez aussi les apports en compte courant. Ce calcul évolue avec les augmentations de capital.

Le mode de calcul détaillé intégrant capital social apports comptes courants et primes d’émission.

Le total retenu sert pour le calcul du dix pour cent. On intègre le capital social les primes et comptes courants. Le résultat fixe le seuil annuel. Votre traitement des distributions successives suit cette règle.

Les exemples chiffrés pas à pas pour illustrer le calcul du seuil et ses variantes.

La démonstration numérique éclaire les cas pratiques. Vous trouvez ci dessous deux scénarios comparés. Ce tableau montre les montants soumis et non soumis. On conclut vite sur l’impact relatif des apports.

| Le poste | Scénario A faible capital | Scénario B capital augmenté |

|---|---|---|

| Le capital social | 20 000 € | 100 000 € |

| Les primes et apports | 5 000 € | 30 000 € |

| Le 10 pourcent de l’assiette | 2 500 € | 13 000 € |

| Les dividendes distribués | 10 000 € | 20 000 € |

| L’assiette soumise aux cotisations | 7 500 € | 7 000 € |

Le traitement des dividendes selon le statut du dirigeant et les implications sociales.

Un dirigeant doit d’abord identifier son statut. Vous vérifiez si vous êtes président assimilé salarié. Ce statut modifie lourdement la logique sociale. Le statut détermine l’assujettissement effectif.

Le cas du président assimilé salarié et l’absence générale de cotisations sur dividendes.

La SAS structure protège souvent le président. On note que les dividendes sont généralement hors cotisations. Une exception existe selon les faits. Votre vérification porte sur la réalité des fonctions exercées.

La situation du gérant majoritaire TNS et l’assujettissement possible au-delà du seuil.

Le gérant majoritaire relève souvent du régime TNVous évaluez la part des dividendes au regard du dix pour cent. Ce dépassement conduit à cotisations sociales pour la fraction. On documente alors la nature des apports et décisions.

La jurisprudence et les exceptions pratiques remettant en cause l’application stricte du seuil 10 %.

Les arrêts récents bousculent parfois l’application mécanique. Vous observez des décisions de la Cour de cassation. Le juge retient la réalité économique. Une preuve écrite de l’activité peut faire la différence.

Le rôle de la jurisprudence de la Cour de cassation et décisions URSSAF récentes.

Le rôle de l’URSSAF consiste à contrôler les faits. On consulte souvent des positions prises par l’organisme. Ce dialogue administratif change l’issue des contrôles. Votre dossier doit contenir statuts PV et justificatifs.

- Le PV d’AG détaillant la décision

- Les preuves des apports et des primes

- Les contrats de travail le cas échéant

- Une simulation chiffrée signée et datée

- Des relevés de compte courant justifiant les mouvements

Les cas particuliers pratiques comme holdings SPFPL compte courant et abattement 40 %.

Le choix entre salaire et dividendes dépend du statut. Vous comparez charges PFU et net pour plusieurs scénarios. Ce tableau synthétique aide à positionner les options. On renvoie aux simulateurs officiels pour vérification finale.

| Le critère | SAS président assimilé | SARL gérant majoritaire | EURL gérant TNS |

|---|---|---|---|

| Les cotisations sociales sur salaire | Élevées pour salaire | Moyennes à élevées | Moyennes pour TNS |

| Les cotisations sur dividendes | Généralement non soumises | Soumises au-delà du seuil | Soumises selon assiette |

| Le net après prélèvements | Souvent favorable pour dividendes | Variable selon seuil 10 % | Souvent moins favorable |

Le tableau comparatif montrant impact net salaire contre dividendes selon statut.

Une stratégie simple combine salaire et dividendes. Vous ajustez la rémunération pour tenir compte des seuils. Le suivi annuel évite les surprises fiscales et sociales. Des simulations répétées permettent de sécuriser la décision.

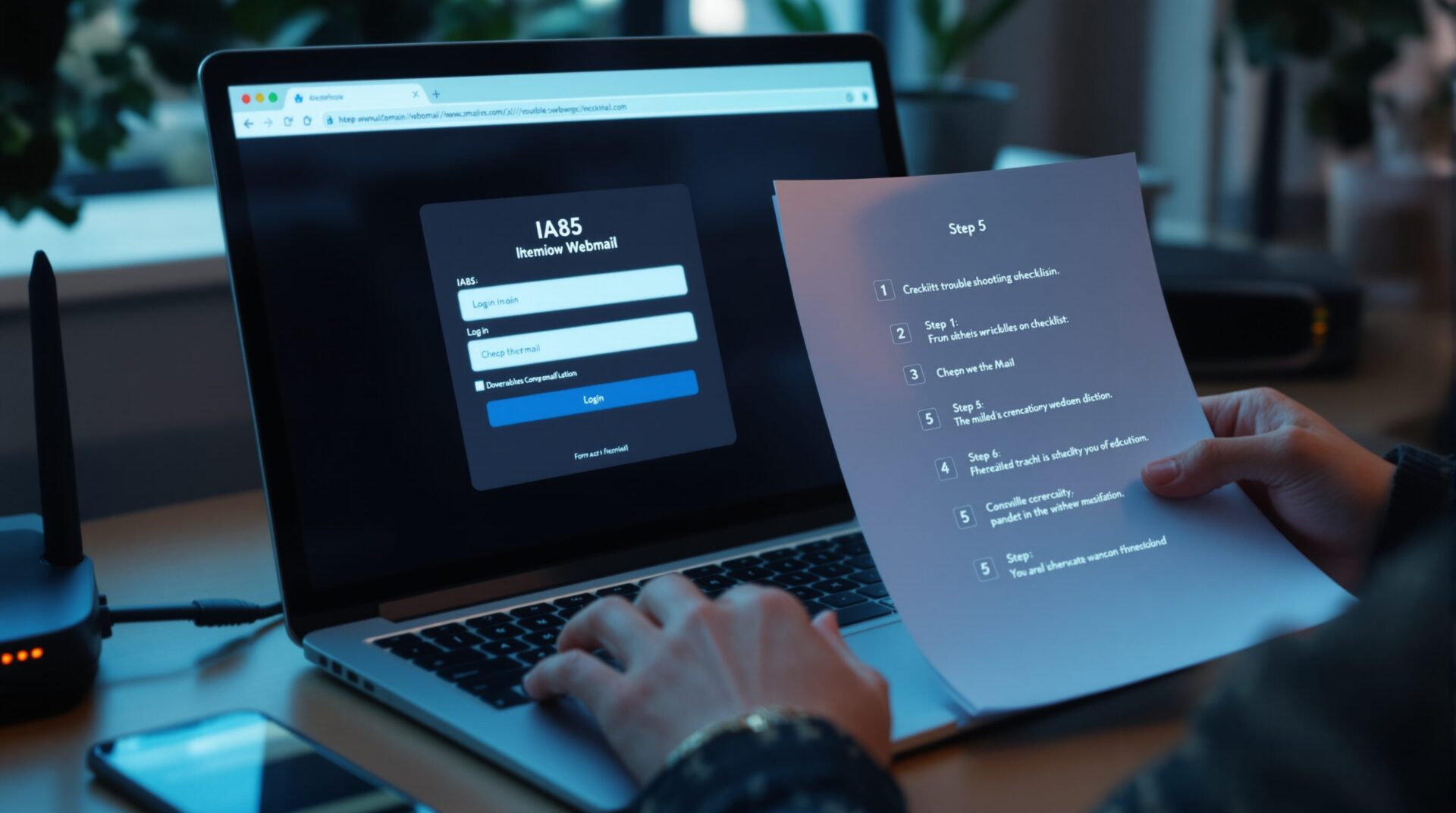

Les scénarios d’optimisation conformes avec simulateur et checklist pré-distribution.

La préparation administrative précède toujours la distribution. Vous déclarez correctement la part soumise aux cotisations. Le calendrier des paiements et des déclarations doit être respecté. Une archive complète réduit le risque de redressement.

La démarche pratique pour déclarer dividendes et prévenir un redressement URSSAF.

Le processus commence par la délibération en assemblée générale. On remplit les formulaires URSSAF pour la fraction assujettie. Ce régime implique le versement des prélèvements dans les délais. Votre preuve de dépôt et vos calculs restent déterminants.

Le processus administratif pour déclarer et payer cotisations et prélèvements sociaux.

Les justificatifs d’apports doivent être conservés soigneusement. On joint au PV d’AG une simulation chiffrée et signée. Ce dossier rend plus probable une issue favorable en contrôle. Une consultation d’un expert conforte la stratégie choisie.

Les bonnes pratiques documentaires pour réduire le risque de redressement URSSAF.

Le seuil dix pour cent n’est plus une règle automatique. Vous réalisez un calcul précis et vous documentez la décision. Ce choix mérite une vérification chiffrée avant toute distribution.