En bref :

- toute optimisation via holding exige une structure juridique alignée sur vos objectifs : la diversité des régimes impose une sélection adaptée, cependant l’administration contrôle chaque étape.

- de fait, le régime mère-fille allège fortement la fiscalité sur les dividendes, par contre la documentation irrégulière expose à la perte d’avantage.

- ainsi, il demeure judicieux d’anticiper et de consulter des experts pour pérenniser la stratégie.

Hier, la fiscalité ressemblait à un terrain réservé à certains initiés. Pourtant, depuis peu, des professionnels changent les règles du jeu, surtout à Nîmes. Que vous pilotiez une entreprise, viviez une séparation ou batailliez dans un litige commercial, vous pouvez vous appuyer sur des spécialistes du conseil, plus accessibles qu’on le pense. Rigueur, expertise, proximité, ces maîtres-mots résonnent dans leurs interventions et chaque dossier révèle la volonté d’individualiser, tout en gardant un raisonnement stratégique solide. Vous sentez, parfois, que l’administration fiscale oublie la réalité des situations vécues, mais les meilleurs avocats en droit des affaires n’esquivent rien, ils privilégient la clarté à la technicité, même sur les sujets les plus ardus.

Vous trouverez rarement, dans les cabinets historiques, cet équilibre entre vulgarisation judicieuse et expertise implacable. Les interlocuteurs, là-bas, privilégient la pluralité des compétences, répondent vite, s’ancrent dans la communauté juridique locale. Au cœur de ce réseau, chaque contentieux ou contrat, chaque problématique fiscale signifie, sans détour, une lutte concrète pour préserver ce qui compte, les droits économiques et la paix de l’esprit. La technicité se déploie, la pédagogie rassure, la stratégie structure – un triptyque qu’on aimerait voir plus souvent chez les conseillers d’affaires.

D’ailleurs, la plateforme https://ems-avocats.fr/avocat-affaires/spécialisée en avocat en droit des affaires permet de jauger la diversité des expertises et d’approcher le conseil qui épousera le mieux vos enjeux, de la PME locale à la structure patrimoniale ambitieuse. Quels sont les avantages fiscaux d’une holding ? La réponse réside aussi dans les stratégies offertes par ces professionnels du droit.

Le cadre légal et fiscal des holdings en 2024, 2025

Vous ne pouvez pas ignorer l’importance des holdings, car chaque forme correspond à un objectif distinct. C’est le cas notamment de la holding animatrice, qui dirige un groupe, ou de la holding passive, centrée sur la centralisation financière. Par contre, une holding familiale s’impose pour organiser la transmission patrimoniale, ce phénomène se répète souvent lors des changements de génération.

La structuration de votre société holding impacte directement le régime fiscal: une erreur pourrait priver votre groupe de tout bénéfice attendu. Ce point reste central dans chaque projet, car l’adéquation juridique est le prérequis de toute optimisation.

Définitions et typologies de sociétés holdings

Vous êtes amené à recourir à la holding que vous soyez une PME ou un grand groupe, cela reste fréquent en environnement numérique ou patrimonial. De fait, il est judicieux de choisir une structure souple comme une sci patrimoniale pour garantir une fiscalité attractive.

Ce fonctionnement s’impose dans les usages professionnels, la domiciliation fiscale détermine alors le régime applicable. Cette réalité s’observe facilement: tout choix initial modifie l’accès aux mécanismes fiscaux, notamment l’impôt sur les sociétés.

Vous êtes tenu de sélectionner une structure telle que SARL, SAS ou SCI, puisque chaque forme conditionne l’accès aux avantages. Ce constat se confirme pour chaque régime attractif et pour les sociétés civiles qui bénéficient souvent de dispositifs spécifiques à l’IR.

En bref, l’architecture de votre holding module vos perspectives fiscales, d’où la nécessité de vous entourer d’un conseil avisé.

Contexte fiscal et évolutions récentes

Cette situation n’a rien d’isolé, la fiscalité des holdings évolue constamment. Vous êtes responsable du respect des règles sur la rémunération, la preuve de l’activité d’animation, ou la gestion des plus-values, sous peine de sanctions. Le régime mère-fille reste attractif en 2025, le pacte Dutreil permet la transmission optimisée, mais chaque dispositif requiert une justification documentée solide.

Désormais, vous devez archiver toutes transactions et échanges internes, cette discipline protège chaque avantage. Ce lien est désormais évident: seule une organisation méthodique protège durablement vos intérêts.

Vous êtes en mesure de consolider votre documentation pour empêcher toute remise en cause lors d’un contrôle fiscal. Cependant, le moindre défaut documentaire impliquerait la perte immédiate des régimes privilégiés.

L’information et la vigilance s’imposent à chaque niveau du groupe.

| Situation | Taux d’imposition sur les dividendes | Accès au régime mère-fille | Optimisation possible des plus-values |

|---|---|---|---|

| Société sans holding | 30% (flat tax) | Non | Non |

| Société via holding (mère-fille) | 1.25% | Oui | Oui (report/exonération partielle) |

Conditions d’accès aux principaux avantages fiscaux

Vous ciblez une exonération substantielle des dividendes en détenant au moins 5% sur deux ans, ce fonctionnement s’impose pour neutraliser fiscalement les flux intra-groupes. Il est judicieux de stabiliser ces participations pour sécuriser ce bénéfice. Ce principe ne fait plus débat, discipline et anticipation assurent la réussite de chaque dispositif fiscal. Cela reste fréquent, la moindre omission documentaire vous exclut du régime et amplifie les risques de redressement.

Vous conservez la maîtrise documentaire et la traçabilité des titres, dès lors chaque contrôle administratif se gère sans aléa. Cependant, sans cette rigueur, il est impossible d’accéder durablement aux avantages accordés.

Désormais, l’administration analyse chaque élément avec méthode, d’où la priorité absolue à la sécurité des pièces justificatives.

Les principaux avantages fiscaux de la holding

Vous avez la responsabilité d’évaluer l’impact d’une organisation mère-fille sur votre fiscalité. De fait, une détention stable de deux ans permet d’exclure à 95% les dividendes de l’IS. L’imposition redescend à 1,25%, contre 30% sous le régime flat tax classique, l’économie est majeure.

Ce dialogue entre fiscalité légère et capacité de réinvestissement transforme vos choix patrimoniaux. Votre structure gagne ainsi en performance et flexibilité.

Régime mère-fille et allègement fiscal des dividendes

Vous exploitez sans hésiter ce régime, optimisant ainsi la circulation de vos dividendes à coût réduit. Par contre, sans holding, tout versement entraîne un prélèvement immédiat de 30% sur vos réserves.

Ce constat se confirme lors de chaque exercice: la liquidité reste très supérieure sous holding. Vous gardez la main sur le réinvestissement de vos profits, sans entrave superflue. Ce principe structure la solidité de votre groupe.

| Situation | Taux d’imposition sur les dividendes | Accès au régime mère-fille | Optimisation possible des plus-values |

|---|---|---|---|

| Société sans holding | 30% (flat tax) | Non | Non |

| Société via holding (mère-fille) | 1.25% | Oui | Oui (report/exonération partielle) |

Régime d’intégration fiscale et optimisation d’imposition

Vous êtes invité à regrouper les résultats pour équilibrer pertes et profits au sein du groupe, sous contrôle strict de la documentation. EMS Avocats souligne qu’il faut vérifier systématiquement chaque pièce, car un oubli peut exclure tout avantage fiscal.

Cette réalité s’observe facilement: la logique d’intégration vous oblige à adopter une gestion très réactive et contrôlée. Ce principe de centralisation dynamise la gestion annuelle de vos comptes consolidés.

Au contraire, tout dossier flou risque la requalification immédiate.

Autres leviers d’optimisation fiscale

Vous êtes confronté à la nécessité de différer l’imposition des plus-values lors d’opérations d’apport ou de cession, la holding s’avère alors idéale. La trésorerie accumulée s’emploie au développement ou à l’investissement, souvent via une sci.

Le pacte Dutreil combiné à la holding réduit les droits de transmission, garantissant l’agilité familiale. Vous avez tout intérêt à préserver une documentation parfaite, car chaque opération dépend d’une preuve irréprochable. Ce fonctionnement rend indispensable une collaboration étroite entre avocat et expert-comptable.

Stratégies pour optimiser la fiscalité d’une holding

Vous modulez le régime fiscal en fonction du projet, de la taille du groupe et de vos ambitions stratégiques. En bref, l’accompagnement personnalisé reste essentiel, la lecture technique des textes devient la clé d’une cohérence durable.

Rien ne sert de viser le dispositif sans pertinence, puisque chaque structure exige une adaptation spécifique. Ce fonctionnement s’impose, la flexibilité gouverne chaque décision en droit des affaires moderne.

Choix du régime fiscal adapté au projet

Il est judicieux, surtout pour les PME, de privilégier le régime mère-fille afin de minimiser l’impact des distributions. Ce phénomène se répète lors de chaque transmission ou fusion, la réduction de coût fiscal se vérifie sans ambiguïté.

Par contre, le pacte Dutreil s’impose dans les transmissions familiales, en garantissant un allégement notable. Ce fonctionnement adaptable se reconfigure en temps réel selon les besoins et attentes. Vous êtes en mesure d’aligner votre gestion sur chaque modification règlementaire.

| Aspect | Risques/Obligations | Recommandations |

|---|---|---|

| Choix du régime fiscal | Mauvaise option = perte d’avantages | Se faire accompagner, comparer les régimes |

| Structuration du groupe | Risques juridiques (abus de droit, non-respect de l’animation) | Sécuriser le dossier, justifier les apports |

| Distribution de dividendes | Remontée mal justifiée = requalification fiscale | Tenir une documentation précise |

| Gestion de la trésorerie | Flux financiers non optimisés | Analyser régulièrement avec son expert-comptable |

Structuration juridique et patrimoniale optimale

Vous adaptez vos statuts et gérez précisément flux et documents, car toute évolution impacte l’ensemble du schéma. Vous hésitez parfois entre consolidation interne, versement de dividendes ou investissement via sci.

Cependant, modifier les statuts implique de réviser toute la stratégie. C’est le cas notamment lors de la transmission, où la combinaison holding et pacte Dutreil renouvelle votre agilité. Vous anticipez chaque mutation par une documentation ajustée.

Bonnes pratiques et accompagnements à privilégier

Vous consultez conseils et experts, validez chaque option et réajustez périodiquement vos choix. La veille règlementaire, la gestion digitale et la simulation documentaire structurent la sécurité fiscale.

Ce phénomène se répète souvent : réunions de suivi et arbitrages techniques garantissent l’ajustement permanent. Vous bénéficiez ainsi de solutions sur mesure, adaptées à chaque mutation ou réforme. Cela illustre parfaitement ce besoin d’agilité, dans un univers fiscal exigeant.

Réponses pratiques sur les avantages fiscaux des holdings

Vous questionnez la légitimité de la réduction d’impôt, vous focalisez sur la clarté du régime et la discipline documentaire. Ce lien est désormais évident, car implémentation ou seuils mal maîtrisés conduisent rapidement au redressement.

Vous êtes tenu d’auditer chaque opération en amont, l’absence de préparation majorant fortement les risques.

Exemples chiffrés et cas pratiques

Vous comparez de façon concrète 100 000 euros imposés à 30% ou à 1,25% sous holding mère-fille, la différence s’impose sans équivoque. Ce fonctionnement facilite aussi différé d’imposition et réserve la trésorerie à l’investissement, tout en optimisant la transmission, par l’usage du pacte Dutreil.

Ce constat, issu d’une analyse pratique, exige méthode et validation stricte. Vous garantissez ainsi la croissance, la stabilité et l’avenir de l’ensemble du groupe.

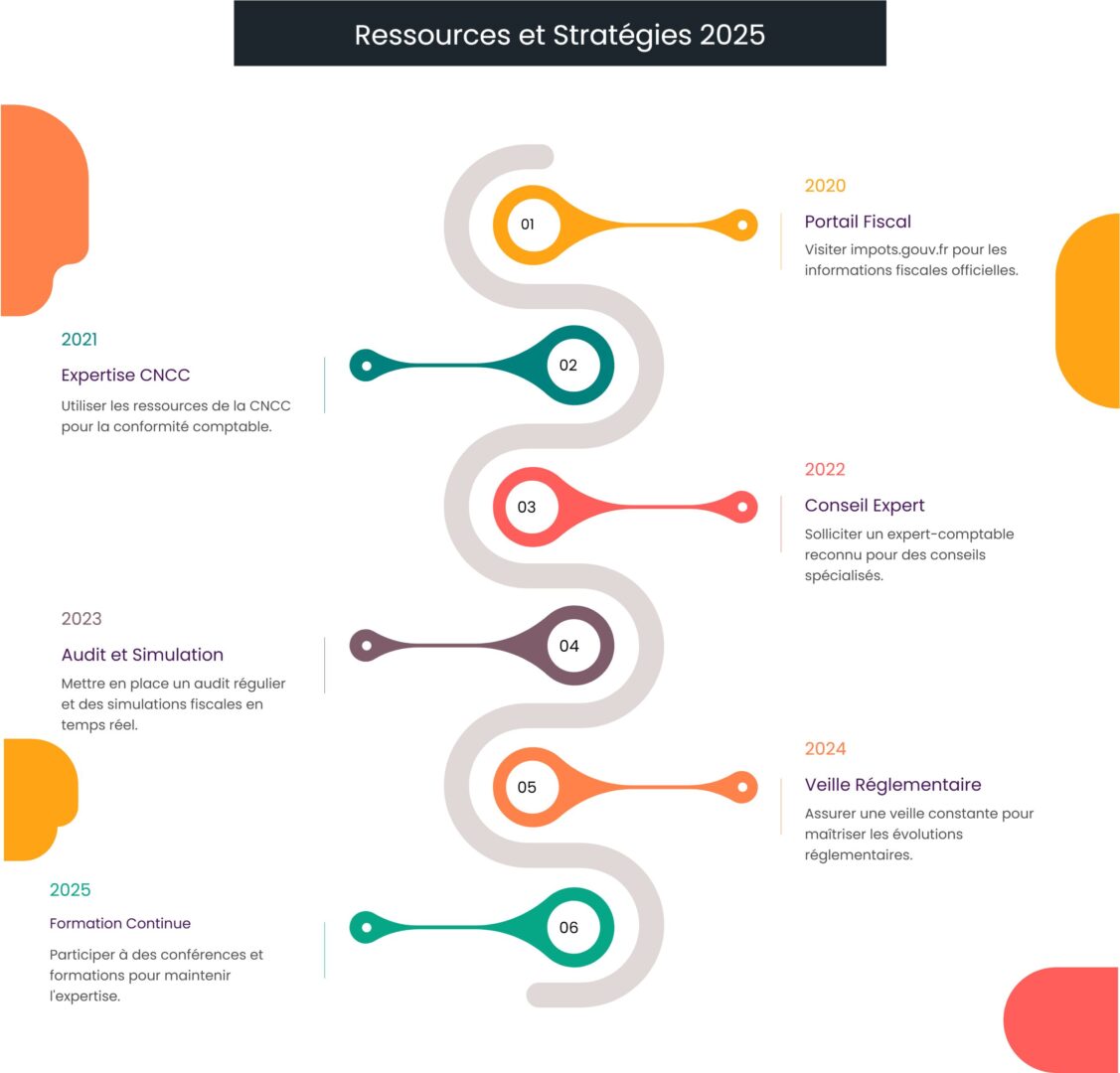

Ressources utiles pour approfondir

Vous faites bien de visiter impots.gouv.fr, d’utiliser la CNCC et de solliciter un expert-comptable reconnu. L’audit régulier, la simulation en temps réel et la veille assurent la maîtrise des évolutions, tandis que tout défaut documentaire accentue vos risques. Vous êtes invité à maintenir votre niveau d’expertise en participant à des conférences et formations pointues.

Cette anticipation place chaque opération sous le signe de la conformité et du succès, même face à des réformes parfois imprévisibles.

Structurer votre holding selon ces règles garantit résilience et efficacité en 2025.